Le retour de la volatilité

novembre 2023

En juillet dernier, nous avons sensiblement réduit notre exposition aux actions.

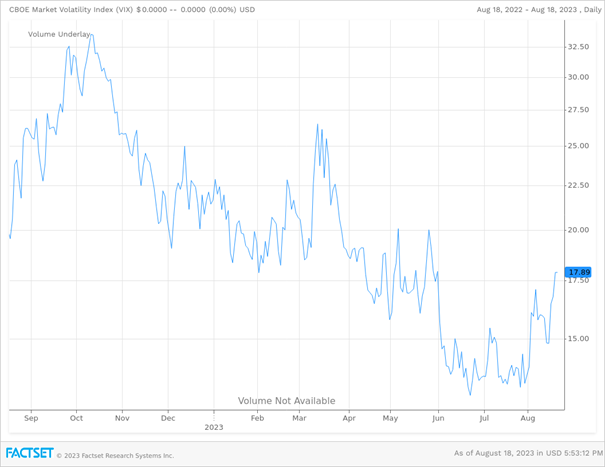

Plusieurs éléments nous amènent à penser que le niveau très bas de la volatilité des marchés depuis début juin était épisodique et que celle-ci allait réaugmenter et revenir à une certaine normalité.

Graphique de la volatilité sur les deux dernières années

Fin du « shot énergisant » monétaire et budgétaire

Depuis plusieurs semaines, les autorités monétaires et règlementaires (Fed, AMF) tentent d’alerter le marché sur certains risques qui leur semblent étrangement sous-estimés par les marchés.

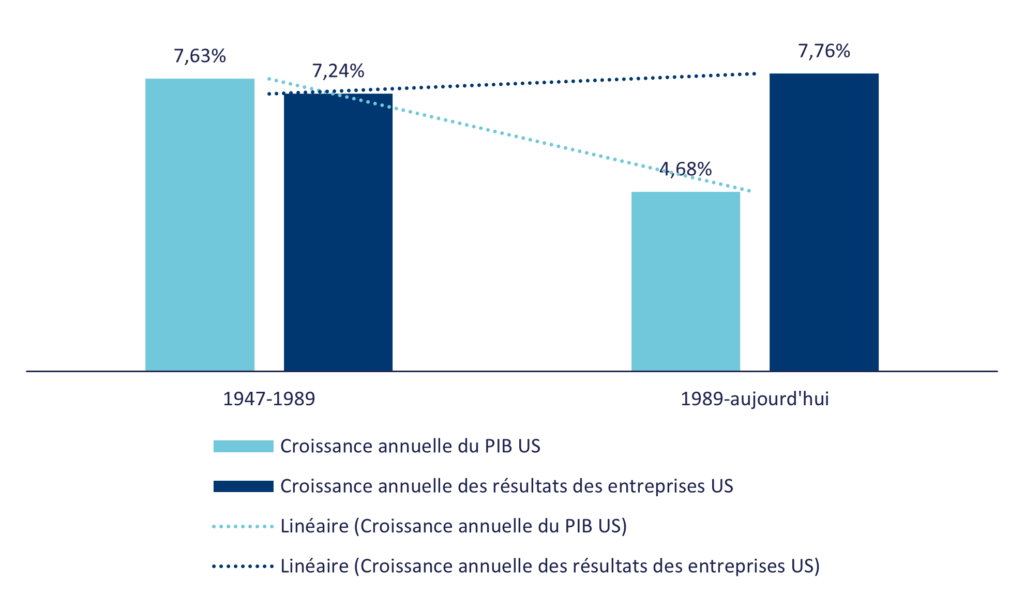

Dans le livret blanc de la Fed “End of an Era : The coming long-run slowdown in corporate profit growth and stock returns”, l’auteur décrit comment la phase de taux d’intérêts et d’impôts sur les sociétés à des niveaux bas sur les 30 dernières années ont boosté les profits des entreprises. Les profits des entreprises ont connu une croissance largement stimulée par ce phénomène au regard de la croissance économique qui elle a fortement baissé par rapport à la période 1947-1989. Ainsi sans ce soutien d’impôts faibles sur les sociétés et de la diminution du coût de la dette, au regard du graphique ci-dessous, on peut estimer que les profits auraient été inférieurs de l’ordre de 40%. Ainsi les profits des entreprises perdent un effet « booster » important avec la fin de la politique monétaire accommodante et une augmentation probable des impôts dans les années à venir.

Un nouvel environnement de taux élevé et une moindre liquidité qui remettent en question la valorisation des actifs longs à effet de levier et notamment immobilier

Les actifs les plus exposés aux effets de levier et au risque de liquidité sont les plus vulnérables à la remontée des taux.

L’ESRB (le Comité du Risque Systématique Européen) a alerté sur la forte contraction des transactions sur l’immobilier commercial en Europe (rappelons que celui-ci est largement détenu par des fonds d’immobilier). Les liens entre l’immobilier commercial et la stabilité financière sont connus. L’ESRB a souligné la baisse des valorisations des sociétés d’investissement immobilier cotés et Immostat a également mis en lumière la baisse du prix des bureaux (-2% sur le premier trimestre). Les changements de consommation (e-commerce) et de mode de travail (télétravail) s’ajoutent à la problématique de réévaluation à la baisse des actifs avec la forte remontée des taux qui pèse sur les conditions de financement. Par ailleurs, les prix sont considérés comme élevés et à ce titre, nous anticipons une correction du marché immobilier.

Le marché des fonds immobilier s’est également tendu au cours de l’année 2022 avec des problématiques liées à l’asymétrie de liquidité entre les actifs et le passif : les fonds immobiliers ouverts investissent dans des actifs immobiliers peu liquides tout en offrant la possibilité aux investisseurs de racheter leurs parts. Ces problématiques sont plus présentes à l’étranger que sur les SCPI en France qui peuvent être considérées comme des fonds fermés ; le rachat est possible que si une souscription est en face. La baisse récente de valorisation de SCPI par certaines maisons majeures (Amundi, HSBC,…) témoigne de l’impact de la remontée des taux. Par ailleurs, plus le fonds présente un effet de levier important (c’est-à-dire le niveau de dette et d’emprunts), plus sa variation à la baisse sera forte car la remontée des taux augmente la charge des intérêts ce qui pèse sur la performance du fonds.

Chez Kermony, nous avons préconisé une sortie progressive mais massive des SCPI et SCI depuis 3 ans. Aujourd’hui, on peut s’attendre à un mouvement de rachats préventifs des clients afin de se prémunir contre les baisses futures et surtout éviter le blocage de leurs avoirs. Nous avons pu voir ce type de fuite des capitaux à l’étranger avec le fonds Blackstone qui a fait face à des rachats importants et qui a décidé de plafonner les rachats en conséquence.

L’ombre du ralentissement Chinois sur l’Europe

Avec une chute de la consommation , l’Europe est entrée en récession au début de l’année. L’industrie, moteur principal des exportations, souffre énormément du ralentissement Chinois. Des coûts énergétiques élevés et une inflation persistante à un niveau pas vu depuis les années 70 pèsent sur la compétitivité de l’industrie européenne. Avec le ralentissement du commerce mondial – qui représente 50% du PIB de la zone Euro contre 10% aux Etats-Unis – la dépendance de l’Europe à ses exportations (50% de son PIB contre 10% aux Etats-Unis) est une véritable faiblesse dans le contexte actuel.

La croissance économique de la zone euro a été de 6% sur les 15 dernières années (sur une base dollars) contre 82% pour les Etats-Unis, selon les chiffres du FMI ! Ainsi l’Europe a vu un appauvrissement de sa population et ne peut compter sur sa consommation pour s’en sortir.

De plus, avec l’augmentation des dépenses militaires et le coût de la dette plus important, nous pouvons nous attendre à ce que les impôts augmentent et pèsent sur la consommation. Les taxes en Europe sont déjà à des niveaux élevés par rapport aux Etats-Unis (40-45% du PIB contre 27% du PIB aux Etats-Unis). Les salariés américains obtiennent en net ¾ de leurs salaires bruts tandis que les salariés français et allemands reçoivent la moitié de leurs salaires bruts.

Ainsi, nous avons considéré qu’il était opportun de nous sous-exposer au marché européen après le rallye de début d’année.

Un marché actions euphorique

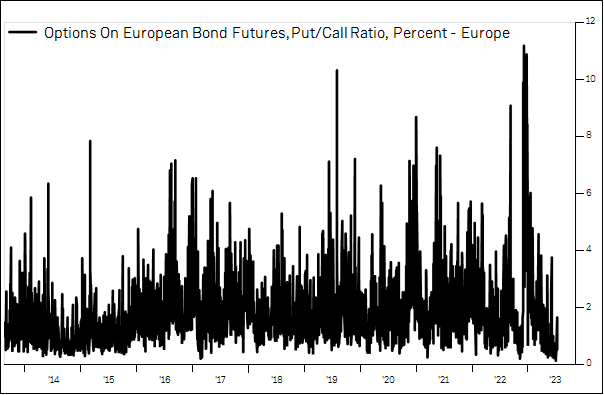

Début juillet, le marché était proche d’un état euphorique. Un indicateur que nous observons est le Ratio Put/Call pour évaluer le sentiment du marché. Celui-ci compare le volume échangé d’options put par rapport aux options call sur une période donnée. Il est calculé en divisant le nombre de contrats put échangés par le nombre de contrats call échangés.

Les options put sont des instruments financiers qui donnent le droit au détenteur, sans obligation, de vendre un actif sous-jacent à un prix spécifié (prix strike) dans une période prédéterminée. Les options put sont souvent associées avec un sentiment pessimiste sur le marché car le détenteur anticipe une baisse du marché actions en se donnant le droit de vendre à un prix prédéterminé qui selon lui sera supérieur au prix réel au moment de la vente de l’action.

Les options call sont, à contrario, des instruments financiers qui donne au détenteur le droit , sans obligation, d’acheter un actif à un prix spécifié (le prix strike) dans une période prédéterminé. Les options call sont généralement liées à un sentiment optimiste de l’investisseur, car le détenteur anticipe une hausse du marché actions en se donnant le droit d’acheter à un prix déterminé qui selon lui sera inférieur au prix réel au moment de l’achat de l’action.

Ainsi un ratio Put/Call élevé indique qu’il y a plus d’échanges sur les options put (les traders parient que le marché va baisser) par rapport aux options call (les traders parient que le marché va monter). Cela suggère alors un sentiment de marché pessimiste, qui, si celui-ci atteint des limites hautes extrêmes, peut être un indicateur d’excès de pessimisme pour réinvestir. Inversement, lorsque ce ratio est très faible, il s’agit d’un avertissement d’un marché trop euphorique.

Chez Kermony, notre philosophie rejoint celle du légendaire Warren Buffet dont le conseil bien connu est d’être craintif lorsque les autres sont cupides et cupide lorsque les autres sont craintifs.

Le graphique illustre ci-dessous que le ratio Put/Call sur les marchés actions européens était, le 11 juillet, à son niveau le plus bas depuis plus de 10 ans.

Source : Factset.

Les marchés émergents : futurs gagnants du nouveau monde post-Covid ?

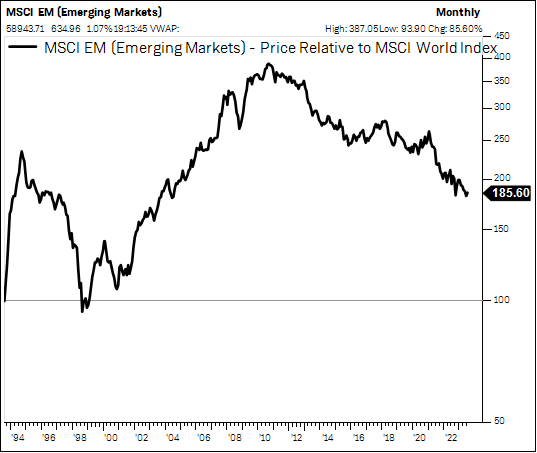

Depuis une décennie, les marchés émergents sont mentionnés comme étant les marchés actions les plus prometteurs par les stratégistes et les gérants et ont beaucoup déçu.

Aujourd’hui, nous pensons que certaines nouvelles dynamiques devraient les favoriser en particulier les marchés dits « frontières » (les « nouveaux émergents »).

Avec l’entrée de la Chine dans l’Organisation du Commerce Mondial en 2001, celle-ci a vu sa part dans les exportations mondiales augmenter et la mondialisation s’accélérer. De 2000-2010, le PIB Chinois a progressé de 10,6% en moyenne, soutenant l’économie mondiale tout en enrichissant les pays émergents producteurs de matières premières.

Depuis 2011, de nombreux marchés émergents ont souffert de leurs devises non compétitives et d’échecs dans les réformes, en particulier les pays producteurs de matières premières. Depuis 2014, les marchés émergents ont fait face à de multiples challenges avec le renforcement du dollar US, la baisse des matières premières et l’accroissement des tensions géopolitiques (US-Chine, invasion de l’Ukraine par la Russie) et le COVID-19. Entretemps, la Chine a vu sa croissance ralentir à 6,6% de 2011 à 2022 et potentiellement à 4,5% dans les prochaines années selon le consensus.

Le graphique ci-dessous présente la surperformance des marchés émergents (indice MSCI Emerging) par rapport aux marchés développés (MSCI World) illustrant la forte surperformance depuis début 2021.

Source : Factset.

L’innovation clé pour la croissance

La technologie et l’innovation sont les nouveaux moteurs pour la croissance des marchés émergents : ils aident les pays à franchir rapidement les étapes pour atteindre des positions compétitives, donnent aux consommateurs les capacités numériques et permettent aux entreprises de participer aux fruits de l’innovation, peu importe où elles sont domiciliées. Les pays émergents ont d’ailleurs un train d’avance sur les marchés développés dans de nombreux domaines. Par exemple, l’adoption des véhicules électriques en Chine avait atteint 27% en 2021, soit quatre fois plus que le taux aux Etats-Unis. Dans les paiements mobiles, la Chine a été pionnier. En Asie, les portefeuilles numériques ont représenté environ 30% de toutes les transactions dans les points de vente en 2022 – soit trois fois le taux européen selon le rapport du FIS Global Payments. Beaucoup de composants qui permettent l’IA sont construits dans les pays émergents. Cette innovation explique pourquoi l’indice des actions émergentes MSCI EM est si différent dans sa composition aujourd’hui qu’il y a 20 ans avec une présence majeure des sociétés technologiques et d’e-commerce. Nous sommes convaincus que de ces marchés émergeront dans la prochaine décennie plusieurs leaders mondiaux dans un certain nombre de secteurs comme l’automatisation, les batteries pour les véhicules électriques, la santé, les énergies renouvelables…

La relocalisation favorable aux nouveaux émergents

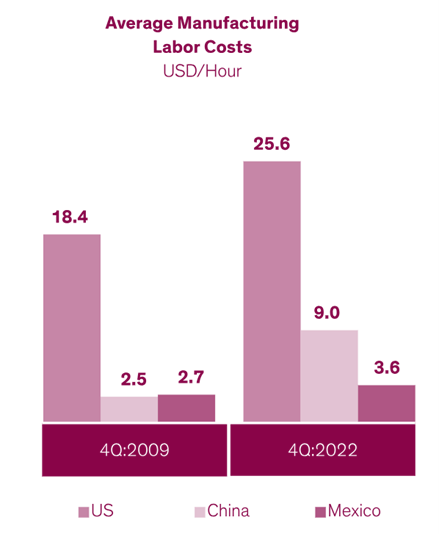

Au cours des vingt dernières années, la Chine a été l’usine du monde. Mais les salaires en Chine ont progressé plus rapidement que dans les autres pays émergents et le COVID-19 a mis en lumière les risques de concentration des chaînes d’approvisionnement. Alors que les entreprises réorganisent leurs chaînes d’approvisionnement, celles-ci cherchent à relocaliser leur production plus proches de chez elles pour éviter les potentielles ruptures d’approvisionnement même si cela représente un coût pour elles.

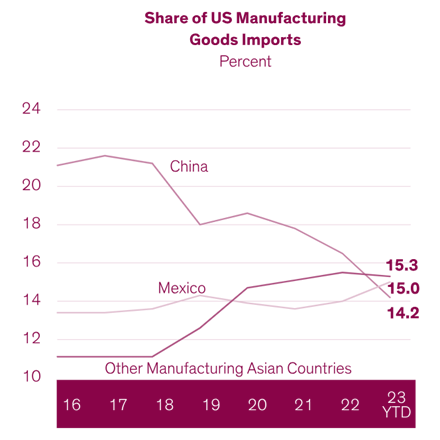

Nous pensons qu’un certain nombre de pays émergents profitent de ce phénomène. On peut citer plusieurs exemples. Plusieurs conglomérats de premier plan au Japon et en Corée du Sud ont réévalué leur dépendance à la Chine et se sont tournés vers le Vietnam et l’Indonésie. Typiquement, le Vietnam, avec sa population éduquée, a vu sa part dans les exportations électroniques multipliée par près de 5x sur la dernière décennie avec 5,7% de parts de marché selon l’OMC. Le gouvernement Indonésien cherche à monter la chaîne d’approvisionnement en exploitant ses ressources naturelles abondantes. Par exemple, celui-ci a tiré avantage de ses ressources en nickel pour devenir un centre de production de batteries pour les véhicules électriques. Le Bangladesh a augmenté ses exportations de prêt à porter de 17,9 milliards de dollars en 2011 à 42,6 milliards en 2022. Le Mexique gagne des parts de marché dans l’assemblage de véhicules, en particulier dans les véhicules électriques ; le pays devrait produire plus de 221 000 véhicules électriques en 2023, soit une augmentation de 179 % par rapport à l’année dernière, selon la zone d’intelligence économique de Directorio Automotriz. La proximité du Mexique avec les États-Unis et les coûts de main-d’œuvre attractifs lui ont permis de dépasser la Chine en tant que pôle de fabrication clé pour le marché américain. En conséquence, les investissements en capital au Mexique augmentent régulièrement depuis 2021 et le Mexique est devenu le premier partenaire commercial des Etats-Unis devant le Canada et la Chine.

Graphiques : Part des importations industrielles US et comparaison des salaires horaires

Données au 31 mars 2023. Source : Alliance Bernstein, Bureau of Economic Analysis, Morgan Stanley, Refinitiv and Santander

L’environnement géopolitique et technologique évolue rapidement ce qui rend difficile de prédire les ruptures dans les années qui viennent. En nous exposant aux marchés émergents et nouveaux émergents (marchés frontières), il s’agit pour nous de profiter d’une valorisation basse de ces marchés et de capitaliser sur les plus récentes tendances afin d’être exposé à l’important potentiel de ces marchés.