Astronaute, Fondation et Succession : une Odyssée Fiscale Innovante

janvier 2024

Imaginez un astronaute, Thomas, ayant exploré les étoiles mais sans famille à qui léguer son patrimoine de près de 10 millions d’euros. Il envisage de protéger son amie Julie mais également soutenir des causes qui lui sont chères.

Pour Thomas, nous décrocherions la Lune. Nous lui avons donc proposé de faire intervenir une Fondation pour lui permettre d’atteindre ses objectifs et de garder la tête dans les étoiles…

Approche novatrice, elle permet à Julie de recevoir un héritage net de droits de succession, tandis que la fondation bénéficiera d’une partie substantielle du patrimoine, optimisant ainsi l’impact philanthropique.

Découvrez comment cette stratégie peut redéfinir la gestion de patrimoine et la succession !

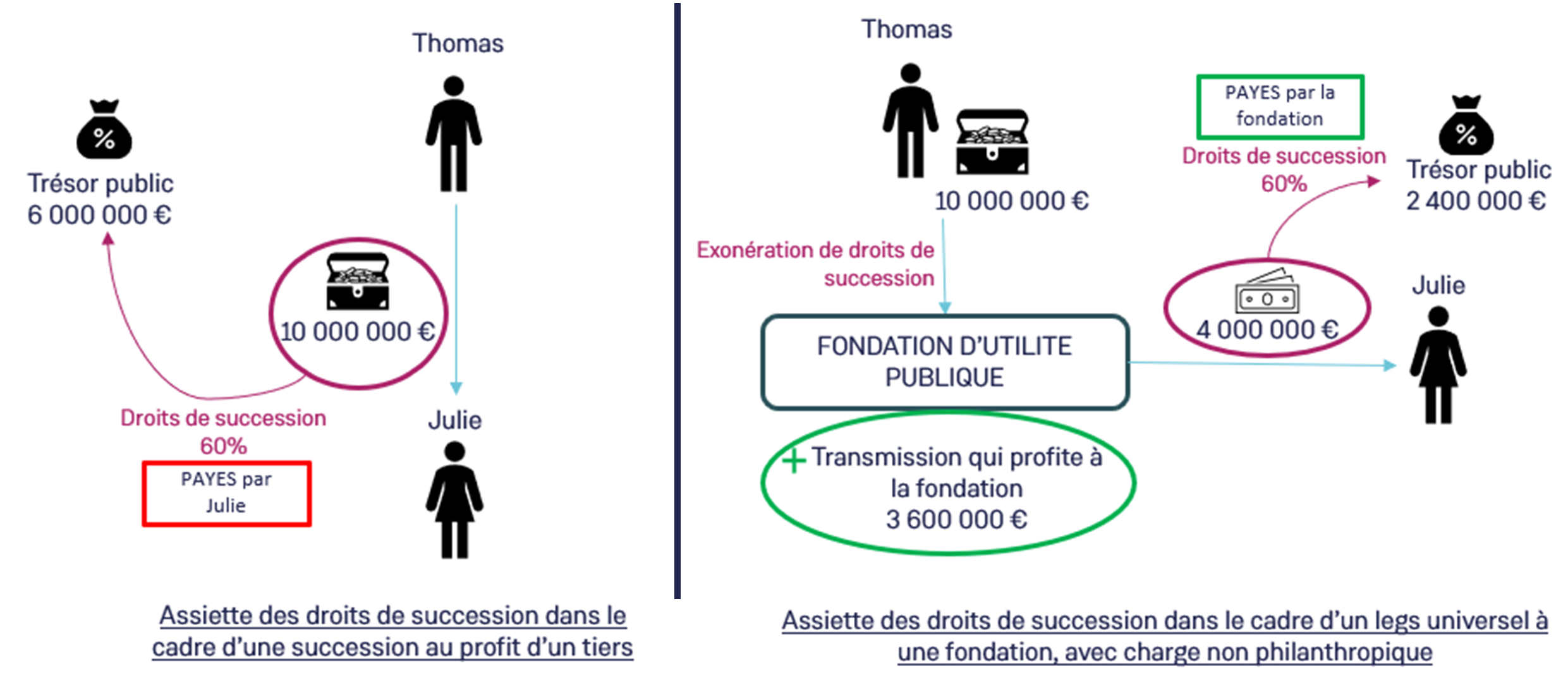

Thomas a conscience que s’il transmettait son patrimoine à Julie celle-ci aurait à supporter, en l’état actuel du droit fiscal français, des droits de succession à hauteur de 6 000 000 €.

En effet, en l’absence de lien avec le défunt, l’actif net successoral est réduit d’un abattement de 1 594 € (négligeable pour nos calculs…), avant d’être taxé à 60%.

En plus de ce coût fiscal, aucune philanthropie n’est comprise dans cette transmission. L’objectif de Thomas n’est pas atteint.

Nous lui avons donc recommandé de léguer sous condition et par testament, son patrimoine à la fondation de son choix. La fondation aura à charge de reverser au profit des personnes désignées par lui, un bien particulier ou une somme d’argent pour une valeur qui ne sauraient excéder le montant qu’elles auraient perçu dans le cadre de l’application des règles successorales, net de frais et de droits.

Plus schématiquement : Thomas lèguerait donc son patrimoine de 10 000 000 € à la fondation de son choix et celle-ci verserait à Julie ce qu’elle aurait perçu si Thomas l’avait désignée seule bénéficiaire de son patrimoine – à savoir la somme nette de frais et droits de 4 000 000 €.

Dans cette hypothèse, le coût total de la succession de Thomas serait considérablement diminué et l’économie d’impôt profiterait à la fondation (elle serait affectée à son objet : le soutien à une cause d’intérêt général).

Thomas a des étoiles dans les yeux grâce à notre proposition !

In fine, Julie n’a rien perdu (si ce n’est des soucis puisqu’elle n’aurait pas à se soucier de payer des droits de succession : elle recevra au décès de Thomas une somme nette de frais et droits) et la fondation sera gagnante.

Pourquoi cette économie d’impôt ?

Explication : les legs réalisés au profit de fondations reconnues d’utilité publique sont exonérés de droits de succession.

Par le recours à la fondation, les droits de succession acquittés au total sont moins importants car leur assiette est différente. En effet, ils seront calculés et payés par la fondation uniquement sur le montant de la charge, c’est-à-dire de la valeur nette de frais et droits reversée aux personnes désignées – dans notre exemple 4 000 000 €, et non 10 000 000 € comme cela aurait été le cas sans recours à la fondation).

Quelques points de vigilance cependant :

- Seule une fondation ou une association reconnue d’utilité publique peut être désignée légataire universel – et se doit principalement d’accomplir une mission d’intérêt général. Une réelle intention philanthropique doit être présente dans le projet de succession ;

- On veillera à limiter le montant de la charge à ce que le légataire personne physique aurait reçu au maximum sans l’intervention de la fondation ou association – à défaut on s’expose à un risque d’abus de droit ;

- On s’assure que la succession n’est pas déficitaire puisque la fondation/association doit être en mesure de payer les droits de succession sur la charge ;

- On s’entoure de conseils, et notamment de son notaire afin d’encadrer la liquidation de la succession et d’éviter les surprises, en particulier lorsque la succession comprend des actifs non liquides comme des biens immobiliers. Pourquoi ne pas désigner un exécuteur testamentaire par exemple ?

- On souhaite néanmoins une longue vie à Thomas ! On rappelle d’ailleurs qu’un testament peut être modifié ou révoqué librement par le testateur à tout moment avant son décès (à condition qu’il soit en pleine possession de ses moyens).

Article suivant

Le retour de la volatilité